мн.

Долгосрочное вложение капитала в какую-либо отрасль экономики или в какое-либо предприятие внутри страны или за рубежом.

мн.

Долгосрочное вложение капитала в какую-либо отрасль экономики или в какое-либо предприятие внутри страны или за рубежом.

Инвести́ции (нем. Investition, от лат. investio - одеваю), долгосрочные вложения капитала в отрасли экономики внутри страны и за границей. Различают финансовые (покупка ценных бумаг) и реальные (вложение капитала в промышленность, сельское хозяйство, строительство и др.) инвестиции.

* * *

ИНВЕСТИЦИИ - ИНВЕСТИ́ЦИИ (нем. Investition, от лат. investio - одеваю), долгосрочные вложения капитала в отрасли экономики внутри страны и за границей. Различают финансовые (покупка ценных бумаг) и реальные (вложение капитала в промышленность, сельское хозяйство, строительство и др.) инвестиции.

ИНВЕСТИЦИИ (нем. Investition - от лат. investio - одеваю), долгосрочные вложения капитала в отрасли экономики внутри страны и за границей. Различают финансовые (покупка ценных бумаг) и реальные (вложение капитала в промышленность, сельское хозяйство, строительство и др.) инвестиции.

ИНВЕСТИЦИИ (немецкое Investition, от латинского investio - одеваю), долгосрочные вложения капитала в отрасли экономики внутри страны и за границей. Различают инверсии финансовые, или портфельные (покупка ценных бумаг), и реальные (вложения капитала непосредственно в предприятия).

Инвестиции (капиталовложения)

(investment), термин, относящийся к расходам на создание или материально-техн. обеспечение физ. капитала - будь то осн. ср-ва произ-ва (здания и оборудование) или товарно-материальные запасы. И. являются решающим фактором эконом, роста. В последнее время этот термин приобрел более широкое значение и включает также приобретение финанс. активов, особенно покупку акций.

Знания и опыт. В условиях современного рынка любой человек может обратиться к профессионалу в области инвестиций и получить от него необходимые консультации и услуги, начиная с простого исполнения сделок и заканчивая полным управлением портфелем ценных бумаг. Тем не менее в любом случае для достижения стабильно удовлетворительных результатов требуется осведомленное участие инвестора в управлении инвестиционным портфелем. Во-первых, многочисленные исследования показали, что всякая новая информация, которая влияет на ожидания инвестора, почти немедленно учитывается в ценах ценных бумаг. Поскольку эти цены довольно точно отражают стоимости, целесообразность уплаты больших комиссионных за брокерские анализы рынка представляется сомнительной. Итоги инвестиционного анализа, предлагаемые одной брокерской фирмой, вероятнее всего, можно получить и в других брокерских фирмах, так что брокерские обзоры содержат информацию, уже учтенную под давлением сил рыночной конкуренции в самих ценах ценных бумаг. Инвесторы, достаточно уверенные в собственном опыте, чтобы заключать сделки при посредничестве недорогих ("дисконтных") брокеров, достигают большой экономии на трансакционных издержках. Кроме того, не следует забывать, что инвестиционный анализ - это не что иное, как прогнозирование неопределенных исходов. Несмотря на весь опыт, знания и добрые намерения аналитика, результаты его анализа могут оказаться ошибочными. Чем больше опыта и знаний у самого инвестора, тем меньше для него вероятность неприятных сюрпризов. Во-вторых, несмотря на строгое регулирование рынков ценных бумаг и деятельности брокерских фирм, денежные рынки печально известны тем, что на них действует множество беспринципных агентов, всегда готовых помочь наивным или беспечным клиентам расстаться с их средствами. Осведомленных инвесторов обмануть гораздо труднее. В-третьих, грамотный инвестор находится в лучшем по сравнению с консультантом положении в оценке самих целей инвестирования. Кроме того, некоторые инвесторы хорошо чувствуют перспективы тех отраслей, где у них имеется опыт работы. Они в состоянии быстро обнаруживать расхождения между действительной стоимостью ценных бумаг и их рыночными ценами. Компетентные инвесторы могут успешно применить опыт в знакомой им области. Наконец, хорошо известно, что для фондовых рынков характерны циклические подъемы и падения цен, которые иногда становятся причиной "стадного поведения" крупных и мелких инвесторов (при поддержке инвестиционных консультантов), заставляя их спешно покупать, когда на рынке происходит резкое повышение цен, и не менее спешно продавать, когда цены падают. Такие панические покупки и продажи нередко совершаются непосредственно перед резким поворотом цен. Опытный, независимый в суждениях инвестор, осознав смену настроения друзей, соседей и партнеров, может добиться успеха, следуя инвестиционной стратегии "от противного", т.е. продавая, когда все покупают, и покупая, когда все продают.

Личные особенности. Люди различаются по своим потребностям и ресурсам; следовательно, не совпадают и оптимальные для них портфельные стратегии. Можно высказать некоторые общие соображения о влиянии личных особенностей на определение инвестиционных целей.

Возраст. Молодые люди с доходами,

достаточными для удовлетворения повседневных потребностей, в отличие от людей пожилого возраста, могут позволить себе рассматривать более долгосрочные инвестиционные перспективы. Они в большей степени готовы рисковать ради получения долгосрочного высокого дохода. Пенсионеры часто зависят от ранее накопленных сбережений и исходят из возможности быстрой ликвидации вложений. Отсюда их склонность к ликвидным, краткосрочным и ориентированным на доход инвестициям.

Уровень дохода. Люди с доходами, значительно превышающими повседневные нужды, в отличие от тех, кого нужда может заставить изъять инвестиции, чтобы оплатить текущие расходы, отдают предпочтение долгосрочным инвестициям. Инвесторы, величина дохода которых испытывает резкие колебания, как и те, чьи доходы не позволяют рассчитывать на безболезненное покрытие внезапных убытков, должны основное внимание уделять надежности портфеля инвестиций. В любом случае желательно выбирать такие объекты инвестирования, доходы от которых не коррелируются (или даже отрицательно коррелируют) с доходом инвестора и стоимостью его основного имущества. Например, рабочему, занятому в автомобильной промышленности, как и торговцу или домовладельцу из Детройта, следует избегать крупных инвестиций в ценные бумаги компании "Дженерал моторс". Следует также подчеркнуть, что более высокий уровень дохода обычно означает и более высокие ставки подоходного налога. Для инвесторов, вынужденных платить подоходный налог по ставкам выше средней, особенно привлекательными могут оказаться ценные бумаги, доход по которым не облагается налогом, и в реальные инвестиции, дающие право на налоговые льготы, тогда как для людей, платящих налоги по ставкам ниже средней, вполне подходят инвестиции с полностью облагаемым доходом.

Уровень благосостояния. Высокий уровень благосостояния (богатства) защищает инвестора от кратковременных колебаний цен на рынке. Кроме того, как правило, обеспеченные люди проявляют большую готовность рисковать, нежели люди победнее. Наконец, с помощью работников трастовых отделов банков и налоговых консультантов-бухгалтеров значительная часть состояния богатого человека, скорее всего, сохранится, несмотря на инвестиционные неудачи. Так что портфели инвестиций богатых людей отражают долгосрочность инвестиционных намерений, малую потребность в ликвидности и высокую способность рисковать.

Выбор времени. Простейшая заповедь инвестора гласит - "покупай дешевле, продавай дороже", однако следовать ей на практике нелегко. Когда речь идет об инвестиционных стратегиях, особенно долгосрочных, решающее значение имеет отслеживание цикла на рынке. Другим важным аспектом выбора времени инвестиций является возраст инвестора. Поскольку успешное инвестирование в молодом возрасте может ко времени выхода на пенсию дать хороший доход по принципу сложных процентов, молодые инвесторы с большим желанием, чем пожилые, ограничивают свое текущее потребление, чтобы иметь возможность вложить деньги в активы.

ПРИМЕРЫ ИНВЕСТИЦИОННЫХ ПОРТФЕЛЕЙ

Рассмотрим пять инвестиционных стратегий, направленных на достижение таких целей, как прирост капитала, получение дохода и надежность. Портфель агрессивного роста капитала. В данный портфель должны входить "акции роста", т.е. акции, которые приносят небольшой дивиденд либо не приносят его вообще, однако по мере разработки фирмой-эмитентом и появления на рынке новых многообещающих продуктов могут высокими темпами расти в цене. Наряду с "акциями роста" для такого портфеля подходят также имеющие низкий рейтинг и продающиеся с большим дисконтом с номинала облигации, чисто дисконтные облигации, владение жилищной и коммерческой недвижимостью. При управлении портфелем допускаются заимствования под брокерскую ставку до востребования для финансирования инвестиций с более высокой ожидаемой ставкой дохода и открытие иных финансируемых за счет кредита позиций. Риск при этом резко повышается, однако со временем он может оправдаться высокими доходами. Портфелю агрессивного роста наиболее соответствует полис простого срочного страхования. Рассматривать возможность вложения средств во взаимные фонды, отдающие предпочтение портфелям агрессивного роста, имеет смысл только в том случае, если необходимо диверсифицировать активы.

Портфель консервативного роста. В данный портфель следует включать акции известных фирм, действующих в отраслях с хорошими перспективами развития. Исследования показали, что колебания доходности акций могут быть в существенной степени устранены путем диверсификации (особенно международной) портфеля акций. Для данного портфеля подходят также конвертируемые привилегированные акции и конвертируемые облигации. В зависимости от стабильности потоков наличности и предполагаемой доходности допускается включение в портфель инвестиций, финансируемых с помощью небольшого левереджа, или "рычага" (т.е. заемных средств). Инвестору, стремящемуся к достижению консервативного роста вложенного капитала, следует выбирать взаимные фонды, приоритетной целью которых является рост капитала. Подходят также "закрытые" взаимные фонды.

Портфель агрессивного дохода. Данной категории инвесторов рекомендуется обращать внимание на акции зрелых фирм, стабильно выплачивающих существенные дивиденды, облигации корпораций или привилегированные акции (в зависимости от ступени шкалы подоходного налога, на которой стоит инвестор), нежилую недвижимость, арендный жилищный фонд и закладные. Инвестиции, финансируемые с помощью кредитов, ведут к росту неопределенности текущего дохода, их следует избегать, за исключением случая, когда речь идет о собственном доме инвестора. Как один из источников дохода может рассматриваться продажа опционов "колл" на обыкновенные акции, которыми владеет инвестор.

Портфель консервативного дохода. Основной его целью является сохранение стоимости инвестиций, поэтому доля акций должна быть небольшой; рекомендуется ограничиться акциями компаний коммунального хозяйства и акциями промышленных компаний высокого инвестиционного качества. Из облигационных выпусков корпораций следует выбирать облигации, имеющие высокий рейтинг. Если инвестору приходится платить подоходный налог по высоким ставкам, ему подойдут также надежные муниципальные облигации. Весьма подходящими инструментами являются и депозитные сертификаты. Приобретение недвижимости, за исключением собственного дома инвестора, может оказаться слишком рискованным капиталовложением. Открытия позиций, финансируемых с помощью кредита, следует избегать.

Портфель надежности. Для него оптимальны инвестиции в инструменты денежного рынка, гарантированные правительством ценные бумаги и краткосрочные депозитные сертификаты. Использование кредита должно быть минимальным. Инвестиции в жилую недвижимость вполне допустимы, но закладные должны ограничиваться небольшими суммами. В портфель могут входить также аннуитеты.

ИНВЕСТИЦИОННОЕ БАНКОВСКОЕ ДЕЛО - специализированный сектор банковского дела, традиционно связанный с выпуском, покупкой и продажей акций и облигаций компаний и государственных учреждений и организаций. Инвестиционная банковская деятельность включает также предоставление таких услуг, как брокерские операции, финансовый инжиниринг (разработка новых финансовых инструментов и операционных схем), организация слияний и поглощений фирм.

Первичный рынок и операции на нем. Традиционной и по-прежнему весьма важной функцией инвестиционных банков остается выпуск новых ценных бумаг (акций и облигаций) для предприятий и государственных учреждений и организаций. Инвестиционный банк зарабатывает деньги на операциях такого рода, выкупая у эмитента весь выпуск ценных бумаг и продавая их затем инвесторам по более высокой цене. Фирмы и органы государственной власти продают облигации с целью заимствования средств у инвесторов. Они часто нуждаются в деньгах для финансирования крупных проектов, таких, как строительство дорог или новых фабрик и заводов. Кроме того, государственные организации могут просто столкнуться с недостатком налоговых поступлений относительно запланированных доходов, а фирмам нередко требуются дополнительные средства для покупки других компаний. Облигация представляет собой обязательство выплатить определенную сумму денег в установленное время в будущем. Например, фирма может продавать облигации стоимостью 100 долл., обязуясь через год выплатить по ним 105 долл. Это означает, что она занимает 100 долл. сроком на один год под 5% годовых. Еще одним способом привлечения средств является продажа акций, которые, в сущности, представляют собой обязательство фирмы выплачивать покупателю акций часть своих прибылей. Рассмотрим в качестве примера фирму, которая разместила среди инвесторов один миллион акций. Владелец каждой акции имеет право на ежегодное получение одной миллионной доли прибыли фирмы до тех пор, пока он не продаст акции. Если фирма в текущем году заработает 500 000 долл., инвесторы получат по 50 центов на каждую принадлежащую им акцию. В тех случаях, когда фирма стремится привлечь капитал путем свободной продажи акций на фондовой бирже, она обычно прибегает к услугам инвестиционного банка. Хотя по закону фирмы не обязаны обращаться к банкам при размещении эмиссий, они, как правило, предпочитают размещать акции именно при посредничестве инвестиционных банков. Во-первых, привлечение к процессу размещения эмиссии инвестиционного банка может обходиться фирмам дешевле, чем найм людей, занимающихся публичной продажей ценных бумаг. Во-вторых, инвестиционный банк может сразу заплатить за всю эмиссию, и фирме не придется дожидаться, когда будет реализован весь выпуск. В соответствии с определенными условиями контракта фирма может гарантировать поступление денег от эмиссии независимо от того, удастся ли инвестиционному банку распродать весь выпуск инвесторам в розницу. В-третьих, инвестиционный банк способен организовать более широкое распространение ценных бумаг, что может облегчить фирме привлечение капитала в будущем. В-четвертых, инвестиционный банк, опираясь на свою репутацию, имеет возможность убедить инвесторов в том, что размещаемые им акции стоит покупать. Оценить положение и перспективы фирмы-эмитента гораздо проще инвестиционному банку, чем самим инвесторам. В-пятых, инвестиционный банк может в периоды сложной финансовой ситуации оказывать существенную помощь, помогая организовать выпуск новых акций и консультируя корпоративных клиентов по вопросам управления рисками и преодоления финансовых трудностей. Впервые инвестиционная банковская деятельность получила широкое развитие в США, и хотя сейчас она распространилась по всему миру, штаб-квартиры крупнейших инвестиционных банков по-прежнему располагаются в Нью-Йорке. Все пять ведущих фирм - "Меррилл Линч", "Чейз Манхаттан", "Дж.П.Морган", "Голдман Сакс" и "Морган Стэнли" - являются американскими. В число 15 крупнейших фирм входят также несколько европейских банков, среди которых - швейцарский "Креди Сюисс-Ферст Бостон", немецкий "Дойче Морган Гренфелл" и британский "Нэт Уэст маркетс".

Оптовые и розничные инвестиционные банки. Некоторые инвестиционные банки, обычно называемые оптовыми, продают выкупленные у эмитентов акции фирмам розничной торговли фондовыми ценностями, которые, в свою очередь, продают их конечным инвесторам. Ряд инвестиционных банков занимается одновременно как оптовой, так и розничной торговлей ценными бумагами, тогда как другие банки специализируются лишь на одном из этих двух видов деятельности. Розничные продавцы, со своей стороны, могут специализироваться на обслуживании конкретного региона либо на торговле определенными видами ценных бумаг. Например, фирма, занимающаяся розничной торговлей, может специализироваться на размещении акций медицинских компаний на Среднем Западе США.

Типы контрактов. Существует несколько типов контрактов между фирмой-эмитентом и инвестиционным банком. Фирма может продать инвестиционному банку весь выпуск целиком и подписать с ним либо гарантийный контракт, обязывающий банк выкупить все ценные бумаги данной эмиссии, независимо от успеха их размещения в розницу, либо просто контракт о продаже ценных бумаг инвесторам без каких-либо обязательств в отношении нераспроданной части эмиссии. Этот второй вид контракта обычно заключается между банком и фирмой в тех случаях, когда фирма абсолютно уверена в своей способности распродать акции и не нуждается в гарантиях со стороны банка или, напротив, когда вероятность продажи всех выпущенных акций чрезвычайно мала, и банк не желает давать каких-либо гарантий размещения.

Гарантированное размещение (андеррайтинг). Фирма, стремящаяся привлечь капитал со стороны, обращается с соответствующим предложением к инвестиционному банку. Банк тщательно изучает компанию и, если результаты изучения оказываются благоприятными, соглашается гарантировать размещение эмиссии. Процесс изучения складывается из финансового анализа прошлой деятельности фирмы и оценки ее материальных активов. Затем банк вступает в контакт с другими инвестиционными банками, формируя т.н. группу покупки. Эта группа проводит переговоры с эмитентом и подписывает с ним контракт, в котором дается подробное описание подлежащих реализации ценных бумаг, формулируются гарантии, указываются цена предложения продавца и размер вознаграждения, причитающегося инвестиционным банкам-членам группы покупки, оговариваются вопросы, касающиеся налогов и сборов, а также чрезвычайных обстоятельств, дающих банкам право на освобождение от договорного обязательства.

Группы покупки. Инвестиционный банк формирует группу покупки, или синдикат с участием других инвестиционных банков, чтобы разделить риск, связанный с размещением эмиссии акций. Обычно банк, занимающийся формированием синдиката, управляет эмиссией. Менеджер синдиката изучает характеристики нового выпуска, подготавливает гарантийное соглашение, формирует синдикат, ведет счета и отчетность и приглашает к сотрудничеству группу продажи, которая состоит из розничных продавцов и должна заниматься продажей акций инвесторам. В группу покупки могут входить фирмы, которые сами продают акции в розницу. Поясним данный процесс на конкретном примере. Условная фирма "Нью Ингленд семикондакторс", желая публично разместить свои акции, может обратиться за помощью к некоему нью-йоркскому инвестиционному банку. В таких случаях в финансовых кругах обычно говорят, что фирма стремится "стать открытой" или сделать "первоначальное публичное предложение акций". Нью-Йоркский инвестиционный банк тщательно изучает фирму "Нью-Ингленд семикондакторс" и, если результаты изучения окажутся удовлетворительными, вступает в контакт с другими инвестиционными банками, например с "Робертс бразерс" и "Льюис-Рафф", с целью формирования группы покупки. Если эти банки дадут свое согласие на участие в синдикате, менеджер группы начнет формировать из розничных продавцов группу продажи акций инвесторам. Члены группы покупки - Нью-Йоркский инвестиционный банк, "Робертс бразерс" и "Льюис-Рафф" - могут приобрести акции компании по 98 долл. за штуку, продать часть розничным продавцам по 99 долл., а оставшиеся акции распродать в розницу самостоятельно по цене 100 долл. Чтобы розничные продавцы не сбивали цену эмиссии, им в течение определенного периода времени запрещается продавать акции по цене ниже 100 долл.

Прочие услуги, предлагаемые инвестиционными банками. Естественным продолжением традиционной деятельности инвестиционных банков по выпуску и размещению ценных бумаг является торговля уже находящимися в обращении бумагами. В такой торговле большое значение имеет элемент финансового инжиниринга, которым также занялись инвестиционные банки. Кроме того, в число основных направлений деятельности этих банков входят операции на вторичном рынке ипотек (закладных) и на рынке облигаций, а также организация слияний и поглощений фирм.

Финансовый инжиниринг. Участники фондового рынка знают, что цены некоторых ценных бумаг коррелируют между собой таким образом, что с точки зрения доходности комбинация ценных бумаг оказывается при данном уровне риска порой предпочтительнее, и что различные виды рисков можно адаптировать так, чтобы они соответствовали предпочтениям клиентов. Подобная практика комбинирования ценных бумаг в инвестиционном портфеле получила название финансового инжиниринга. Например, если цены акций двух компаний, скажем "Тексас ойлстрайкерс" и "Детройт гэсгазлерс", движутся в противоположных направлениях, стоимость портфеля, состоящего из комбинации акций этих двух эмитентов, будет подвержена колебаниям в гораздо меньшей степени, чем стоимость каждой из акций в отдельности. Таким образом, покупая набор акций, инвестор может добиться снижения риска. Инвестиционные банки часто предлагают инвесторам участие во взаимных фондах. Эти фонды представляют собой учреждения, которые вкладывают средства в акции ряда эмитентов и, распределяя на весь портфель инвестиций риски, связанные с неустойчивостью цены акций каждого эмитента в отдельности, дают инвесторам возможность получать повышенный доход при данном уровне риска. Взаимные фонды могут ориентироваться на широкий набор ценных бумаг, предпочитать акции крупных или, наоборот, мелких фирм либо сосредоточиться на конкретном рынке, например рынке акций производителей медицинской продукции, потребительских товаров, продуктов высокой технологии или на акциях компаний определенного региона мира. Инвестор может сделать ставку на весьма рискованный вариант, например, на возможность того, что стоимость акций "Нью-Ингленд семикондакторс" превысит 200 долл. В таком случае он, вероятно, купит опцион на покупку акций этой фирмы (опцион "колл") по цене 200 долл. за штуку. Если большинство участников торговли считают маловероятным, что цена этих акций окажется выше 200 долл., данный опцион будет стоить очень дешево. Однако, если цена акций действительно перевалит за 200 долл., инвестор, в соответствии с условиями опциона, купит их по 200 долл. и немедленно продаст по рыночной цене, положив разницу в свой карман. В других случаях инвесторы испытывают желание застраховаться от крупных убытков и, соответственно, покупают опционы на будущую продажу акций по определенной цене. Например, инвестор, купивший акции компании "Нью-Ингленд семикондакторс" по цене 100 долл. за акцию, имеет возможность ограничить свои убытки до конца года 20 процентами, приобретя опцион на продажу этих акций (опцион "пут") в конце года по цене 80 долл. за акцию. Если цена акций упадет ниже 80 долл., инвестор просто продаст их по 80 долл. Помимо всего прочего, инвесторы могут покупать и продавать фьючерсы, представляющие собой контракты на поставку определенного количества акций или товара в указанное время в будущем. Опционы, фьючерсы и другие им подобные финансовые инструменты иногда называют деривативами, или производными инструментами. Инвестиционные банки могут также зарабатывать деньги, пользуясь незначительной разницей цен на рынках. Они покупают на том рынке, где цена ниже, и продают там, где она выше. Операции такого рода носят название арбитражных. Еще одно направление деятельности инвестиционных банков -анализ относительного и абсолютного движения цен товаров и акций. В настоящее время на состояние и товарных, и фондовых рынков сильно влияют технологические новшества, которые дают возможность быстро анализировать торговую и статистическую информацию о колебаниях курсов ценных бумаг и позволяют инвестиционным банкам находить комбинации акций, менее рискованные и более привлекательные для клиентов.

Вторичный ипотечный рынок. Инвестиционные банки проводят операции на вторичном ипотечном рынке, на котором инвесторам продаются финансовые инструменты, которые отражают потоки средств, поступающих в форме платежей домовладельцев по ипотечным кредитам (закладным). Эти потоки платежей превращаются в ценные бумаги, обеспеченные ипотекой, причем из отдельных ссуд для инвесторов формируются пакеты по принципу местности застройки, уровня процента или размеров ссуд. Колебания экономических показателей, в частности процентных ставок, оказывают различное воздействие на потоки процентных платежей по этим закладным и платежей в счет погашения основной суммы долга. Учитывая это, инвестиционные банки продают права на платежи в счет погашения основной суммы долга и процентные платежи отдельно друг от друга разным инвесторам, каждый из которых строит свои расчеты на доход во времена либо высоких, либо низких процентных ставок.

Рынок облигаций. Облигация, в сущности, является ссудой, выдаваемой купившим ее инвестором государству или фирме. Фирма, например, может продавать за 95 долл. облигацию, по которой она обязуется заплатить через год 100 долл. Таким образом, фирма занимает 95 долл. под 5 процентов годовых. Если рыночная процентная ставка устанавливается на уровне 10%, облигация номинальной стоимостью 100 долл. будет продаваться за 91 долл., так как инвестор должен вложить 91 долл. под 10 процентов годовых, чтобы через год получить 100 долл. Следовательно, цена облигаций меняется обратно пропорционально процентной ставке.

Слияния и поглощения. Инвестиционные банки активно занимаются подготовкой и проведением слияний и поглощений фирм, а также выкупов контрольных пакетов акций с использованием "рычага". Причиной слияния двух фирм может быть уверенность инвесторов одной из них или обеих в том, что их прибыли после слияния будут превышать сумму прибылей до слияния. Инвестиционные банки обеспечивают промежуточное финансирование фирме-покупателю, сами покупают акции поглощаемой компании и мобилизуют капитал на стороне, выпуская и размещая акции и облигации. "Рычаг" (ливередж) заключается в использовании заемных средств для приобретения собственности в расчете на рост ее стоимости.

Инвестицио́нные ба́нки - банки, специализирующиеся на финансировании и долгосрочном кредитовании различных отраслей хозяйства в основном посредством операций с ценными бумагами.

* * *

ИНВЕСТИЦИОННЫЕ БАНКИ - ИНВЕСТИЦИО́ННЫЕ БА́НКИ, банки, специализирующиеся на финансировании и долгосрочном кредитовании различных отраслей хозяйства в основном посредством операций с ценными бумагами. Крупнейшие: «Мицубиси траст энд банкинг корпорейшн», «Морган гаранти траст компани оф Нью-Иорк» (см. МОРГАН ГАРАНТИ ТРАСТ), «Банкерс траст компани» (см. БАНКЕРС ТРАСТ КОМПАНИ), «Сумитомо банк» (см. СУМИТОМО БАНК).

ИНВЕСТИЦИОННЫЕ банки - банки, специализирующиеся на финансировании и долгосрочном кредитовании различных отраслей хозяйства в основном посредством операций с ценными бумагами. Крупнейшие: "Мицубиси траст энд банкинг корпорейшн", "Морган гаранти траст компани оф Нью-Иорк", "Банкерс траст компани", "Сумитомо банк".

ИНВЕСТИ́РОВАТЬ, -рую, -руешь; -анный; сов. и несов., что (спец.). Вложить (вкладывать) (капитал) в какое-н. предприятие, дело.

инвестицио́нный, инвестицио́нная, инвестицио́нное, инвестицио́нные, инвестицио́нного, инвестицио́нной, инвестицио́нных, инвестицио́нному, инвестицио́нным, инвестицио́нную, инвестицио́нною, инвестицио́нными, инвестицио́нном, инвестицио́нен, инвестицио́нна, инвестицио́нно, инвестицио́нны, инвестицио́ннее, поинвестицио́ннее, инвестицио́нней, поинвестицио́нней

инвестицио́нный

- относящийся к инвестиции, и. банк - банк, занимающийся финансированием долгосрочных вложений.

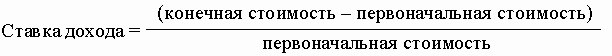

Доходы. Естественным критерием сравнения инвестиционных альтернатив является норма прибыли, или ставка дохода (доходность), рассчитанная как отношение изменения стоимости к первоначальной стоимости. Алгебраически она может быть выражена следующим образом:

Знаменатель в приведенном уравнении представляет то, что человек заплатил за активы, в которые он инвестировал средства. Числитель заслуживает более пристального рассмотрения. Изменение стоимости инвестиций складывается из текущего дохода и прироста капитала за вычетом отсроченных издержек инвестирования, таких как налоги. Текущий доход означает выгоду, получаемую владельцем актива без его продажи, например дивиденды, выплачиваемые акционерам, или процентные платежи держателям облигаций. Под приростом капитала понимается увеличение стоимости актива за период владения им. Так, например, земля и некоторые редкие произведения искусства имеют свойство с течением времени расти в цене, тогда как здания, сооружения, машины и оборудование со временем обесцениваются. Хотя прирост или снижение стоимости активов могут обусловливаться влиянием многих факторов, основные причины подчас достаточно ясны. Например, советы директоров корпораций решают, какую часть прибыли выплатить акционерам в качестве дивидендов. Оставшаяся ее часть, вкладываемая в новые проекты, учитывается как "нераспределенная прибыль". Реализация новых проектов повышает стоимость фирмы и, соответственно, ведет к росту цены ее акций, что для акционеров означает прирост капитала. Обыкновенные акции фирм, стремящихся удерживать и реинвестировать прибыль, называются "акциями роста", а фирм, склонных к распределению прибыли, - "доходными акциями". Второй пример касается облигаций. Они продаются со скидкой - дисконтом (т.е. номинальная стоимость превышает цену продажи), когда рыночная процентная ставка превышает купонную ставку, указанную на лицевой стороне облигации, и, напротив, продаются с премией, когда купонная ставка выше текущей рыночной ставки. По мере приближения срока погашения облигаций размер дисконта или премии уменьшается до тех пор, пока, при наступлении срока погашения, рыночная цена облигации не сравняется с ее номинальной стоимостью. При калькуляции ставки дохода инвестиционные издержки должны вычитаться из дохода или добавляться к первоначальной стоимости инвестиций. Наиболее заметными из таких издержек являются следующие: 1. Комиссия, взимаемая брокерами по ценным бумагам за совершение сделок и обычно колеблющаяся в пределах от 1 до 5% стоимости ценных бумаг. 2. Рыночный спред, или разница между ценой, по которой инвестор покупает ценные бумаги на бирже, и ценой, по которой он их продает; обычно эта разница велика, когда речь идет о "неходовых" бумагах, и незначительна для ликвидных бумаг. 3. Процент, подлежащий уплате по средствам, заимствованным для финансирования капиталовложений. Ссуды на заемные инвестиции выдаются под т.н. "брокерскую ставку по кредиту до востребования". 4. Подоходные налоги. Дивиденды, проценты и краткосрочная прибыль от прироста капитала (прибыль от продажи ценных бумаг или иных активов, которыми продавец владел менее 6 месяцев) облагаются подоходным налогом по обычным ставкам, а долгосрочная прибыль от прироста капитала облагается по специальной льготной ставке, равной 40% обычной ставки. 5. Расходы, связанные с поиском приемлемого решения. Инвесторы тратят время и деньги на получение информации и управление инвестиционными портфелями. Ставки дохода могут рассчитываться за любой период времени, но стандартным периодом является один год. В большинстве случаев, однако, доходы на инвестиции выплачиваются чаще или реже, чем раз в год, так что доходность лишь условно принято выражать в годовом исчислении.

Риск. Конечная стоимость любой инвестиции, даже если она приносит гарантированную сумму наличности, остается величиной неопределенной, поскольку зависит от инфляции и дефляции, сдвигов в предпочтениях потребителей и изменений в инвестиционных и потребительских возможностях. Следовательно, всякие инвестиции в той или иной степени сопряжены с риском. Мы вкратце рассмотрим некоторые инвестиционные риски и способы их снижения.

Инфляция и дефляция. Когда цены на товары и услуги растут, а покупательная сила денег падает, мы называем это явление инфляцией. Когда цены падают, а покупательная сила денег увеличивается, имеет место дефляция. Изменение цен на все товары и услуги никогда не бывает единообразным - темпы и даже направления изменения могут существенно различаться. Этот риск - риск изменения относительных цен - не следует путать с риском инфляции и дефляции, влияющих на общий уровень цен. Общие предположения инвесторов о будущих изменениях в уровне цен сказываются на их оценках нормы прибыли (ставки дохода) и, таким образом, находят отражение в рыночной стоимости ценных бумаг. Соответственно, инфляция или дефляция представляют собой инвестиционный риск лишь в той степени, в которой их темпы отклоняются от усредненных ожидаемых темпов. Финансовые инвестиции, приносящие фиксированные доходы, могут серьезно пострадать при неожиданном усилении инфляции и, наоборот, обеспечить дополнительный выигрыш при неожиданной дефляции. Непредвиденная инфляция сокращает стоимость купонных платежей по облигациям, а также других фиксированных платежей, получаемых по пенсионным программам, аннуитетам и страховым полисам. Внезапная дефляция воздействует на эти платежи в противоположном направлении. Стоимость фиксированных платежей, например процентов по облигациям, повышается, и, следовательно, цены на бумаги с фиксированным доходом растут. Иное влияние оказывают инфляция и дефляция на экономические инвестиции. Цены на продукцию инвестируемых отраслей повышаются и понижаются в соответствии с изменением общего уровня цен и, таким образом, относительно невосприимчивы к тому воздействию, которое инфляция и дефляция оказывают на финансовые инвестиции, приносящие фиксированный доход. Так что в периоды внезапного усиления инфляции наиболее выгодными оказываются инвестиции в недвижимость, товары длительного хранения и обыкновенные акции промышленных фирм. В той мере, в какой цены в других странах меняются независимо от цен в стране инвестора, владение иностранной валютой или иностранными ценными бумагами также способно оградить его от воздействия инфляции и дефляции.

Экономический цикл. Несмотря на все попытки правительств удержать национальные хозяйства в состоянии непрерывного экономического роста при полной занятости и незначительной инфляции, во всех странах по-прежнему сохраняется циклическое развитие с расширениями и сокращениями производства, экономическими подъемами и спадами. Во времена экономических подъемов оптимистические настроения побуждают инвесторов делать новые капиталовложения в реальную экономику. Волна повышения цен на акции и облигации захватывает и ценные бумаги относительно слабых фирм; перед инвесторами открывается изобилие возможностей выгодного вложения капитала. Во времена экономических спадов отсутствие у инвесторов уверенности в перспективах, высокие реальные процентные ставки и многочисленные банкротства ведут к падению цен на всех рынках. Некоторые акции получили название "оборонительных", так как они обладают способностью сопротивляться влиянию цикла деловой активности. Как правило, это акции фирм, которые предоставляют необходимые услуги вроде коммунальных, либо удовлетворяют насущные потребности граждан, например, производя бакалейные товары, а потому объемы продаж и прибыли остаются здесь относительно стабильными как в благополучные, так и в тяжелые времена.

Диверсификация. Любая отдельно взятая ценная бумага, материальный актив, отрасль или национальный рынок подвержены риску катастрофических потерь. Ведущие менеджеры могут погибнуть, наводнение может снести дома, у важнейших продуктов могут обнаружиться токсические побочные действия, а мошенничество должностных лиц способно привести к банкротству компании. Тем не менее владение диверсифицированным портфелем инвестиций позволяет резко снизить вероятность серьезных убытков. Диверсификация по активам данного типа, активам разных типов, отраслям и финансовым рынкам, а также международная диверсификация является простым и надежным способом уменьшения риска. У мелких инвесторов, однако, нет возможности приобрести разнообразные активы в количествах, достаточных для диверсификации портфеля. Именно эту возможность им предоставляют взаимные фонды.

Неликвидность. Во времена экономических спадов, когда доходы невелики, а цены на самом низком уровне, инвестор может оказаться вынужденным с огромными убытками продать активы только для того, чтобы выполнить свои долговые обязательства и иметь минимальный доход. Еще более пугающей выглядит перспектива невозможности ликвидировать инвестиционную позицию по любой цене (из-за отсутствия покупателей) и последующего банкротства. Чтобы оградить себя от риска неликвидности, инвестор может держать в инвестиционном портфеле краткосрочные легко реализуемые ценные бумаги или наличные деньги в количестве, достаточном для удовлетворения вероятных потребностей. В случае крайней необходимости средства можно получить в форме краткосрочного банковского кредита или по полису страхования жизни. Кроме того, политика незаемного инвестирования существенно уменьшает вероятность возникновения ситуации, когда подлежащие уплате суммы превышают текущие поступления.

Инвестиционный траст/фонд

(investment trust), компания, использующая весь свой капитал для покупки портфеля акций в др. компаниях, в осн. с целью инвестирования, а не получения контроля над ними. Акционеры паевых И.т./ф. как закрытого, так и открытого типа (гл.об. в США) получают преимущества от расширения своего портфеля. В последнем случае владение паем в таком фонде не является владением акциями компаний, управляемых И.т./ф., а представляет собой сертификат, к-рый служит эквивалентом набора акций, принадлежащих данной орг-ции.

ИНВЕСТИ́ЦИЯ, инвестиции, жен. (экон.). Вложение, вклад, инвестированный капитал. Обесценение английских инвестиций, вызванное небывалым падением цен на колониальное промышленное сырье (из газет).

ИНВЕСТИ́ЦИЯ, -и, жен.

1. см. инвестировать.

2. обычно мн. Долгосрочные вложения капитала в отдельные отрасли экономики внутри страны и за рубежом (спец.).

| прил. инвестиционный, -ая, -ое. И. фонд.

Инвестиция

-и, ж., экон.

1) Долгосрочное вложение капитала в какое-л. дело, предприятие внутри страны или за границей с целью получения прибыли.

Усиление инвестиции со стороны зарубежных инвесторов.

Синонимы:

инвести́рование

2) только мн. Вкладываемый таким образом капитал.

Крупные инвестиции в добывающую отрасль.

Обесценение инвестиций в результате падения цен на ввозимое сырье.

Синонимы:

капиталовложе́ния

Родственные слова:

инвестицио́нный

Этимология:

От немецкого Investition ‘инвестиция’ (← нем. investieren ‘инвестировать’ ← лат. investire ‘облачать’, ‘одевать’). В русском языке - с первой половины XX в.

Культура речи:

Инвестиция со словом инвести́рование совпадает в значении ‘долгосрочное вложение капитала в какое-л. дело, предприятие’. Инвестиция (инвестирование) путем приобретения акций акционерных компаний. Только инвестиция употребляется в значении ‘вкладываемый капитал’.

Энциклопедический комментарий:

Под вкладываемым капиталом подразумеваются все виды имущественных и интеллектуальных ценностей. Ими являются: 1) денежные средства, целевые банковские вклады, паи, акции и другие ценные бумаги; 2) движимое и недвижимое имущество (здания, сооружения, оборудование и пр.); 3) имущественные права, вытекающие из авторского права, ноу-хау, опыт и другие интеллектуальные ценности; 4) права пользования землей и другими природными ресурсами.

ИНВЕСТИ́ЦИЯ, -и, ж, обычно мн. Спец.

Процесс долгосрочного вложения капитала в собственной стране и за рубежом в предприятия разных отраслей, предпринимательские проекты, социально-экономические программы, инновационные проекты.

Саратов ожидает поток инвестиций с Запада (Газ.).

ИНВЕСТИ́ЦИЯ -и; ж. Экон.

1. = Инвести́рование.

2. обычно мн.: инвести́ции, -ций. Долгосрочные вложения капитала в какую-л. отрасль экономики.

◁ Инвестицио́нный, -ая, -ое. И. банк. И-ая компания.

инвести́ция, инвести́ции, инвести́ций, инвести́циям, инвести́цию, инвести́цией, инвести́циею, инвести́циями, инвести́циях

см. вклад 1

ИНВЕСТИЦИЯ [нем. Investition < лат. investire - облачать, одевать] - экон. долгосрочное вложение капитала (КАПИТАЛ) в какое-л. дело, предприятие (с целью получения прибыли).